Pouvez-vous nous rappeler le contexte dans lequel s’est fait le choix de la croissance externe pour l’entreprise, et ses enjeux ? Était-ce prévu dès le début de l’accompagnement ?

Pierre-Louis Beaud. Réaliser une acquisition est un choix stratégique important. Le rachat de NTOC est l’une des raisons pour lesquelles nous nous sommes rapprochés d’Initiative & Finance en 2020. J’avais déjà réfléchi à acquérir une autre société quelques années auparavant – un projet dans lequel je ne m’étais pas lancé car je n’étais pas accompagné.

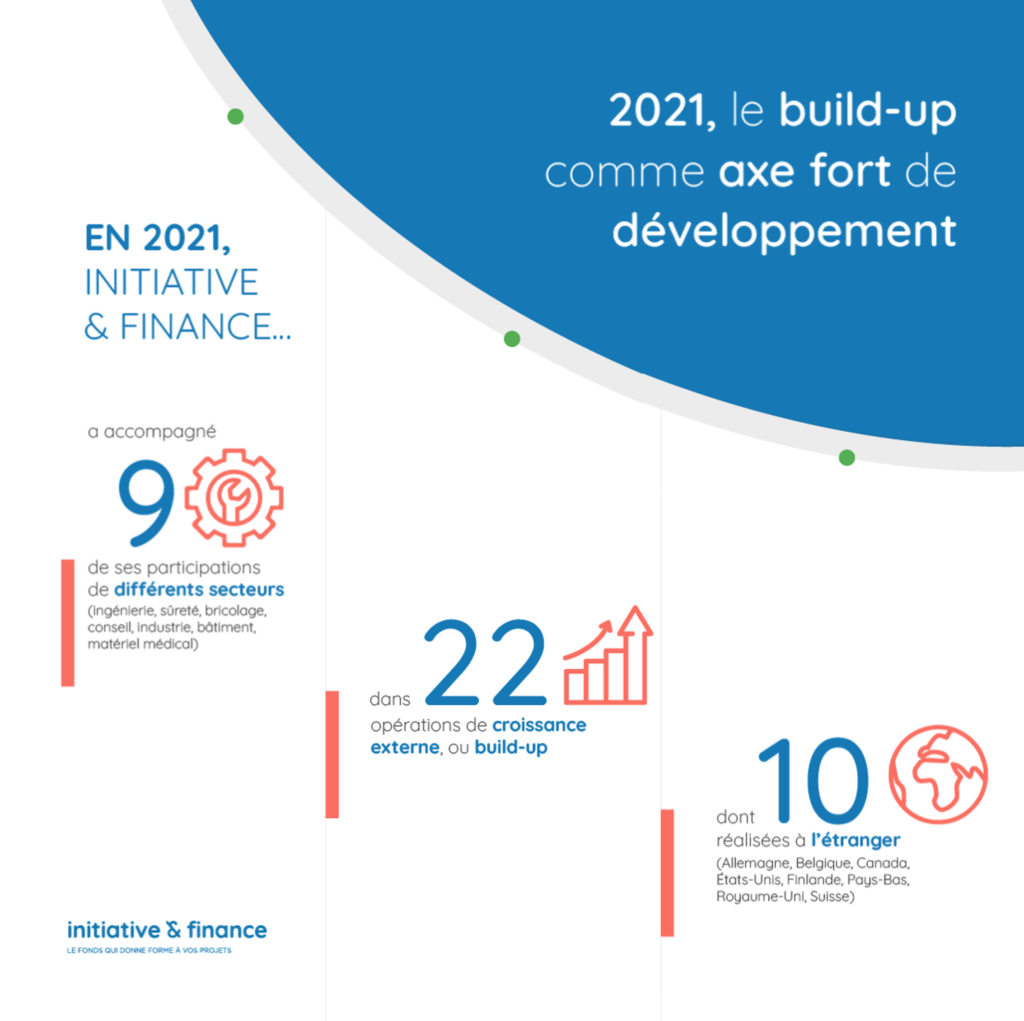

Laurent Dehan. Nous avons réalisé cinq opérations de croissance externe avec Initiative & Finance, ce qui n’était pas prévu au départ. Mais nous partagions la même vision dynamique de la croissance. Dans notre secteur d’activité, celle-ci est possible soit par croissance organique, en créant des agences locales, soit par l’acquisition de concurrents implantés localement. Et c’est cette solution que nous avons privilégiée, parce que plus rapide et plus simple. Nous avons fait notre première opération dès 2017, quelques mois après l’entrée d’Initiative & Finance au capital.

Jean-Michel Laveu. Initiative & Finance est entrée au capital de Briconord en décembre 2020. L’entreprise avait déjà réalisé un build-up structurant aux Pays-Bas avant cela et, dès notre investissement, nous avons réalisé trois opérations de croissance externe, très ciblées en termes de produits. Deux étaient issues d’un rachat au groupe CDE Blangis, la troisième de notre approche directe sur le terrain : une société familiale lyonnaise dont une partie de l’activité correspondait au positionnement de Briconord.

Quel rôle Initiative & Finance a-t-elle joué ?

P.-L. B. Nous sommes sur un marché de niche, avec seulement quelques acteurs à l’échelle européenne, et peu qui sont indépendants. Je connaissais donc NTOC. Initiative & Finance a organisé un premier rendez-vous fin 2020, les discussions ont vraiment commencé début 2021 et le processus d’acquisition a abouti début 2022. D’après mon expérience, la première phase de contact, avant que vendeur et acheteur se soient mis d’accord sur le principe, est la plus délicate, et l’intervention d’un tiers comme Initiative & Finance l’a facilitée. Ce sont des professionnels et ils ont pris en grande partie en charge la suite de l’acquisition, des due diligences aux contrats en passant par les relations avec les banques. Sans leur accompagnement, je n’aurais pas réalisé cette opération.

L. D. Initiative & Finance s’est chargée de la prise de contact et de l’organisation de la première rencontre mais l’on peut dire que l’ensemble du processus est un véritable travail collaboratif. Par exemple dans la recherche des cibles potentielles d’acquisition : Initiative & Finance a géré les dossiers d’acquisition, les contacts avec les avocats et les cabinets de conseil, et moi le côté opérationnel avec l’intégration des sociétés rachetées. Par ailleurs, un fonds comme Initiative & Finance a une parfaite connaissance en termes de levée de dette, de montage bancaire et de gestion de la liquidité. Cela m’a permis d’immédiatement savoir comment nous pourrions financer ces rachats.

J.-M. L. Nous avons principalement épaulé le dirigeant, à la fois dans le fait de crédibiliser sa démarche en termes de financement, dans l’analyse de la cible et dans la définition d’un prix d’équilibre. Nous avons joué un rôle prépondérant dans la négociation et l’exécution des transactions, ainsi que dans l’identification de la société lyonnaise.

Quels ont été les bénéfices pour les entreprises accompagnées ?

P.-L. B. Cette acquisition nous a permis d’élargir notre offre de produits mais aussi de nous ouvrir de nouveaux marchés – un véritable phénomène de « cross-pollinisation ». NTOC dispose par exemple, et contrairement à Inomed, du marquage CE. En outre, le siège social de NTOC est aux Pays-Bas et cet ancrage européen est un atout alors que les exportations vers l’Union européenne pourraient pâtir de la rupture des négociations commerciales entre Berne et Bruxelles. L’acquisition de NTOC fait évoluer l’image de l’entreprise. Notre chiffre d’affaires a doublé et nous sommes devenus les leaders européens des paniers de stérilisation, avec plusieurs sites de production et une large gamme de produits. Une position qui renforce notre crédibilité et nous ouvre la voie vers d’autres clients.

L. D. Nous avons triplé notre chiffre d’affaires entre l’entrée au capital d’Initiative & Finance et la revente de Fermatic, l’année dernière, et nous sommes passés d’une cinquantaine de collaborateurs à plus de 200. La croissance externe est une très belle mécanique de développement et de valorisation de l’entreprise. Elle nous a permis de devenir leader national de notre secteur puis d’intéresser un grand acteur international en quête de diversification.

J.-M. L. Briconord a triplé de taille ! Ces opérations ont également apporté du dynamisme à la construction du groupe, qui était dans une phase de croissance à la fois externe et organique. Cela a également joué sur la satisfaction des clients, qui préfèrent généralement réduire le nombre de leurs fournisseurs tout en ayant accès à la gamme de produits la plus large possible… Que ce soit au niveau opérationnel, au niveau des produits ou à celui des clients, ces build-up ont été bénéfiques !

Quel conseil donneriez-vous à un dirigeant d’entreprise qui réfléchit à se lancer dans une opération de croissance externe ?

L. D. Il n’y a pas de meilleure solution qu’être accompagné par un acteur qui associe une parfaite compétence juridique à une parfaite connaissance du système bancaire. S’associer à un fonds d’investissement, c’est avoir un accès plus aisé au financement car les banques sont rassurées par sa présence. C’est aussi avoir un associé qui est une vraie aide par son soutien constant, dans la mise en place des mécaniques de levée de dette et dans l’organisation du capital. Et Initiative & Finance comprend les problématiques des PME, ils sont tout-terrain et c’est très rassurant pour un dirigeant qui veut faire croître son entreprise et qui sait qu’il y aura des moments plus compliqués que d’autres.

P.-L. B. Pour une PME, il faut se faire accompagner pour faire face à la complexité d’une telle opération. Et au-delà de cet accompagnement, la confiance est fondamentale. En tant que partie prenante, Initiative & Finance a à cœur l’intérêt de tous les partenaires.

J.-M. L. Le premier conseil est de s’entourer du bon investisseur ! Un investisseur qui a une expérience de la croissance externe, et qui se tient aux côtés des entreprises qu’il accompagne. Il y a beaucoup de paramètres dans une phase d’acquisition, et pas uniquement financiers. Mon deuxième conseil : se lancer lorsque l’on sait exactement ce que l’on cherche. Donc travailler une grille d’analyse précise, ne pas se précipiter, mais ne pas attendre inutilement non plus. Enfin, ne pas sous-estimer l’importance de la fusion des cultures. Lorsque l’on est une ETI familiale, il s’agit de bien analyser, indépendamment des chiffres, le style de management et la culture de l’entreprise que l’on rachète pour vérifier qu’elle correspond bien à la sienne : les mauvais plis sont durs à défaire !

Et que retenez-vous de ces opérations ?

P.-L. B. J’ai trouvé vraiment exaltant et passionnant tout le travail accompli autour de cette acquisition, et j’ai vraiment envie de renouveler l’expérience pour développer une plateforme européenne des paniers de stérilisation. En tant que dirigeant d’entreprise, cette acquisition change aussi mon cahier des charges, avec pour responsabilité de faire fonctionner le groupe issu du rapprochement des deux sociétés. C’est passionnant.

L. D. Si c’était à refaire, je le referais, et avec le même associé, car c’est aussi une histoire de rencontre humaine.

J.-M. L. Je trouve que ces opérations représentent ce qu’il y a de plus intéressant, mêlant à la fois l’aspect financier, la stratégie d’entreprise et l’intégration d’équipes… Ce sont de vraies aventures humaines, et des vecteurs très forts d’accélération quand elles sont bien utilisées !

Retour au dossier thématique

Retour au dossier thématique